Dopo aver parlato del mercato RCA e di quello relativo ai danni non auto, grazie al report annuale L’Assicurazione italiana 2019-2020 realizzato da ANIA pochi mesi addietro, affrontiamo adesso il tema ampio dell’assicurazione vita. Come funziona questo mercato nel 2019? Ricordiamo innanzitutto che, per il Codice delle Assicurazioni, i Rami Vita sono sei, così classificati:

- le polizze caso morte e i contratti di risparmio e investimento in gestione separata: Ramo I;

- le cosiddette assicurazioni di nuzialità e natalità, oramai praticamente scomparse dal mercato: Ramo II;

- i contratti assicurativi di tipo Unit ed Index Linked: Ramo III;

- le coperture malattia (Dread Disease), invalidità grave e perdita dell’autosufficienza (Long Term Care): Ramo IV:

- le polizze di pura capitalizzazione (generalmente contratti collettivi a premio unico): Ramo V;

- i fondi collettivi per l’erogazione di prestazioni in caso di morte, vita, cessazione o riduzione dell’attività lavorativa (fondi pensione): Ramo VI.

L’andamento dei premi

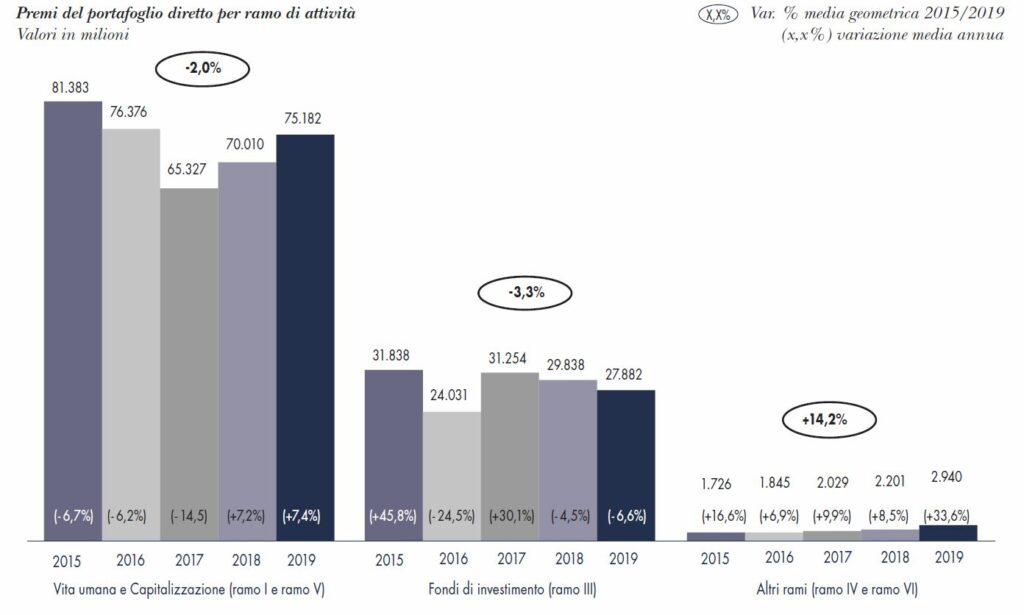

Nel 2019 si è ripresentato lo stesso andamento di crescita del volume dei premi come nel 2018: un +3,9% rispetto all’anno precedente, per un totale di 106 miliardi di euro. Anche per lo scorso anno l’incremento è dovuto alla crescita delle polizze rivalutabili (Ramo I), in grado di compensare ampiamente il calo dei contratti di Ramo III (Unit e Index). I premi relativi al Ramo I rappresentano quasi il 70% del totale della raccolta, sintomo della perdurante incertezza relativa all’andamento dei mercati finanziari. Prosegue anche il trend positivo per le polizze multiramo o cosiddette “ibride” – che investono cioè parte in gestione separata (Ramo I) e parte in fondi (Ramo III) – decisamente spinte dalla rete distributiva. La raccolta su questo fronte è pari al 35% del totale 2019.

Le gestioni separate nel 2019

Assicurazione vita. Come funziona il meccanismo delle gestioni separate

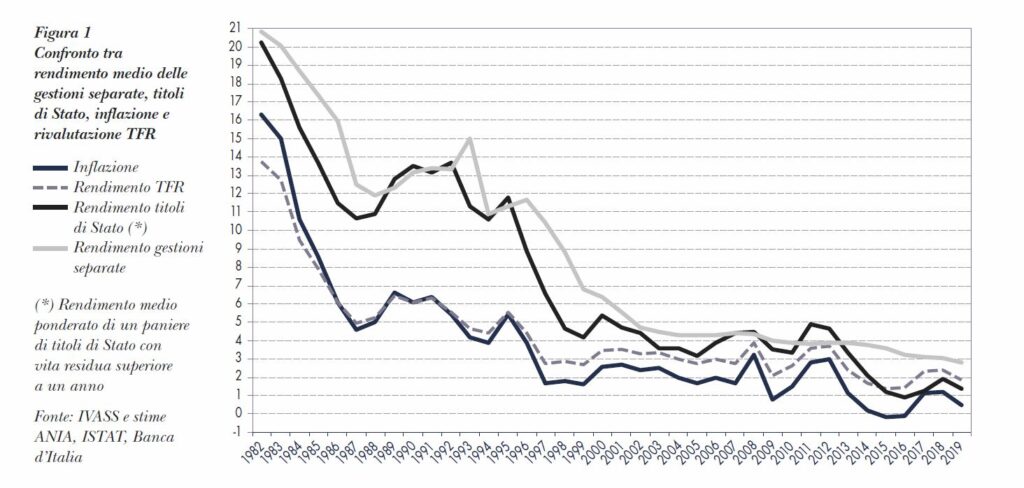

Le gestioni separate sono, speciali fondi assicurativi che investono principalmente in titoli a reddito fisso, contabilizzando gli attivi con riferimento al valore di acquisto o di carico (a “costo storico”). L’Annuario ANIA ci ricorda che “[i]l rendimento lordo della gestione separata in un dato periodo di osservazione, generalmente annuale, è determinato dal rapporto tra la somma di cedole, dividendi e realizzi di plus o minusvalenze e la giacenza media delle attività. Detto rendimento è attribuito alle prestazioni in una determinata percentuale o al netto di una misura fissa, tenuto comunque conto delle garanzie di rendimento minimo previste dal contratto assicurativo.”

L’andamento delle gestioni separate nel 2019

Come ci mostra il grafico seguente, il rendimento delle gestioni separate ha battuto sempre l’inflazione e il rendimento del TFR. Gli unici anni in cui i titoli di stato hanno superato la redditività delle gestioni speciali assicurative sono stati quelli tra il 2011 e il 2013, in piena “crisi dei debiti sovrani”. Se prendiamo in particolare gli ultimi cinque anni, la resa media annua delle gestioni separate è stata pari al 3,2%, a fronte dell’1,3% dei titoli di stato (rendimento medio ponderato di un paniere di titoli di stato con vita residua superiore a un anno), dell’1,9% della rivalutazione del TFR e dello 0,5% dell’inflazione. Il rendimento medio delle gestioni separate nel 2019 è sensibilmente calato rispetto all’anno precedente: era il 3,03% nel 2018; è il 2,84% nel 2019.