Polizza Vita

Sappiamo per certo che l’annus horribilis del Covid-19 ha generato una giacenza media sui conti correnti degli italiani estremamente elevata. Una recente ricerca di un centro studi legato ad Intesa Sanpaolo ha stimato che – da settembre 2019 a settembre 2020 – la liquidità parcheggiata in banca è aumentata in un anno di ben 126 miliardi di euro. Si tratta, comprensibilmente, di risparmio precauzionale: sono stati sospesi temporaneamente i progetti di acquisto e di investimento, in attesa che i tempi migliorino. Ad un anno circa dallo scoppio della pandemia, è giunto il momento, forse, di tornare ad investire. Ma dove?

Dove investire? In polizze assicurative?

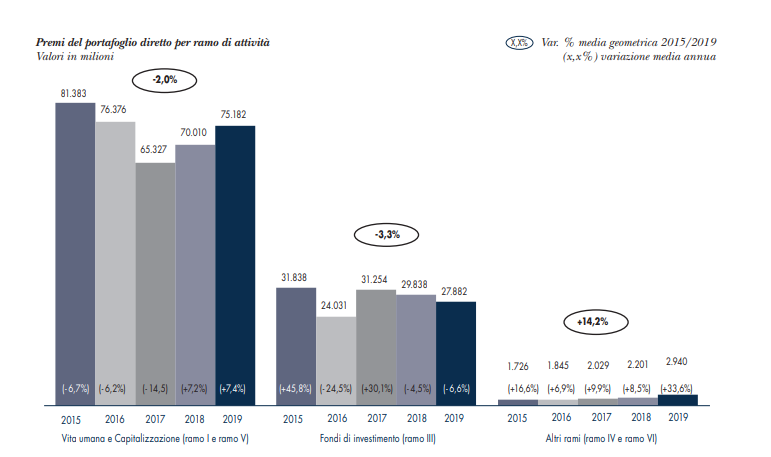

Tradizionalmente il risparmio italiano è più o meno sempre transitato, in forma consistente, in prodotti assicurativi vita. Basti solo pensare che il gruppo Generali – leader assicurativo italiano – detiene, nel 2020, il primato per masse gestite (oltre 520 miliardi di euro). Chiaramente il bacino assicurativo tradizionale, per chi investe, è ancora la gestione separata. Come si evince dal grafico, il 2019 – e quindi in era pre-Covid -ha visto un sensibile incremento dei premi per le polizze di ramo I e V, ossia le classiche rivalutabili a capitalizzazione, e un significativo decremento del ramo III (Unit ed Index). Si può tranquillamente presumere che tale trend sia stato confermato anche per lo scorso anno. Ma cosa ci aspetta per il 2021?

Investire in gestione separata?

Per chi volesse smobilizzare parte della massa di liquidità parcheggiata sui conti correnti e procedere ad un investimento assicurativo tradizionale, “senza rischi”, la sirena della gestione separata può essere ancora attraente. Il mercato offre ancora numerose opportunità in questo senso. Gli aspetti da tenere presenti sono, ovviamente, tre: i costi frontali o “caricamenti”, il rendimento della gestione, al netto del trattenuto da parte della compagnia assicurativa e i vincoli temporali.

I costi frontali

Tranne casi sporadici, oggi le compagnie assicurative hanno ridotto molto i costi frontali sui premi unici: in molti casi essi sono addirittura azzerati o di poche decine di euro in cifra fissa. Ciò significa che più si investe, come somma, più si risparmia come costo frontale. Il tradizionale caricamento percentuale è ormai riservato quasi esclusivamente ai premi ricorrenti, capaci di assorbirne il costo nel corso degli anni di accumulo.

Il rendimento

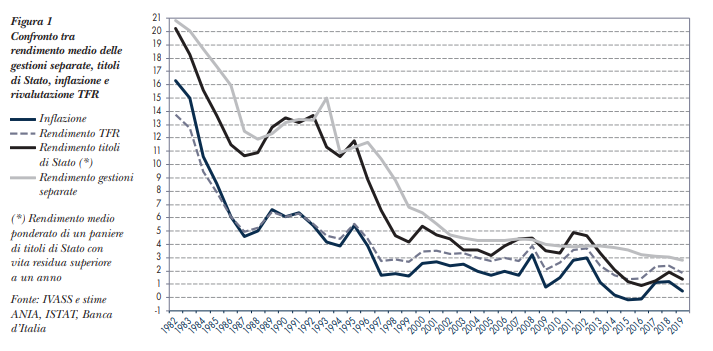

Il rendimento lordo delle gestioni separate in commercio, come si vede nel grafico sottostante, si è attestato mediamente, nel 2019, di poco al di sotto del 3%, in calo lento ma costante da tempo. Purtroppo il raffreddamento degli interessi riconosciuti nel 2020 sui titoli di stato area euro ha certamente ingenerato un ulteriore abbassamento del valore medio.

Per avere una idea del rendimento reale (netto) riconosciuto all’assicurato va però considerato però il valore trattenuto (in punti percentuali) da parte della compagnia di assicurazione, che oscilla mediamente da uno 0,9% ad un 1,5%. Pertanto, ad esempio, se la gestione rende il 2,75% e il trattenuto di gestione è pari all’1,3%, il cliente finale riceverà una rivalutazione pari all’1,45%.

I vincoli temporali

Uno dei fenomeni che le compagnie assicurative debbono necessariamente evitare, al fine di salvaguardare il valore generale degli asset investiti, è l’uscita in tempi brevi dagli investimenti in gestione separata. Ciò significa che, generalmente, un investimento a premio unico in una polizza rivalutabile tradizionale ha vincoli temporali non brevissimi. Ad esempio, l’uscita ad un anno dall’investimento è in genere consentita, sottoponendo però il montante ad una penalizzazione o sulle rivalutazioni o addirittura sul capitale. Mediamente la durata temporale proposta, dopo la quale c’è libertà di uscita dall’investimento, è di cinque anni.

Investire in polizze vita di ramo III?

Investire tramite polizze Unit o Index Linked significa investire, direttamente o indirettamente, in fondi comuni. Qui ovviamente la fa sia il mercato in cui il fondo opera (azionario, obbligazionario, globale, area euro, ecc.), sia la capacità del gestore nel minimizzare la volatilità e massimizzare la redditività. Quali sono stati i settori e le aree di maggior performance nell’ambito dei fondi comuni nel 2020? In merito ai fondi azionari, una grossa spinta rialzista lo scorso anno è stata data dai mercati asiatici, Cina in primis. Tra i settori a maggior rialzo vanno segnalati quelli delle nuove tecnologie (AI), del rinnovamento energetico, delle biotecnologie e della ricerca genetica.